近期,明税接到多起有关个人境外收入如何申报纳税的税务咨询。2024年开始,很多有海外收入的个人陆续收到税务机关的短信、APP提示或电话提醒,要求就境外所得进行自查补报。2024年和2025年,明税也协助多个客户对境外收入进行了纳税申报。

随着全球税务透明化进程加速,境外收入再也不是“隐秘地带”。当税务机关的通知到来时,我们该如何应对?本文将从监管机制、近期动态、申报要点、争议问题及专业应对五个维度展开分析,为您提供全面指引。

一、税局如何发现个人有境外收入?

(一)税收大数据

依托金税四期系统的强大数据分析能力,税务机关构建了覆盖“资金流-合同流-信息流”的立体监控网络。

例如,通过跨境资金流动监测、境外投资备案信息比对、外汇收支数据筛查等方式,精准识别异常交易。一旦发现境内居民存在境外账户大额资金往来、境外投资收益未申报等情况,系统将自动触发风险预警。

目前不少案件的信息显示,案涉个人多在富途、老虎等境外证券平台开户。因此,上述及其他相关平台或已履行向中国税务机关报送相关信息的义务。

(二)CRS信息交换

“共同申报准则”(CRS)是全球打击跨境逃税的核心机制。简单来说,就是参与国之间自动交换居民境外金融账户信息,让隐匿资产无处遁形。

2023年,上海市税务局通过CRS接收到新加坡某银行信息,发现某私募基金高管李某在境外账户持有2000万元金融资产,未申报中国个人所得税。处理结果:按“利息、股息、红利所得”20%税率补税400万元;按少缴税款50%处罚200万元;个人限制高消费及出境。

(三)税务举报

此外,税务举报也是重要监管线索来源,常见于经济纠纷(如股东争议、劳动仲裁)、关联方利益冲突(如合作伙伴反目)或知情人士主动反映等情形。一旦举报内容涉及境外收入未申报且线索具体(如提供账户信息、收益金额等),税务机关将启动核查程序,进而可能引发个人收入稽查。

二、近期监管动态:多地密集开展境外收入稽查

2024年以来,税务机关对境外所得的监管力度显著升级,从“提示提醒”逐步转向“主动稽查”。以下是近期典型案例:

(一)山东:高净值人群补税超百万

2025年3月,山东税务部门通过大数据发现居民张某境外收入未申报,经核查,其存在境外股票投资收益、境外账户利息等多项应税收入未缴纳个税。在税务机关辅导下,张某补缴税款及滞纳金合计126.38万元。

(二)上海:境外股息未申报案例

上海居民陈某通过香港账户投资美股,取得股息收入未申报。税务机关运用“五步工作法”(提示提醒→督促整改→约谈警示→立案稽查→公开曝光)开展风险应对,陈某最终补缴18.48万元。

(三)浙江:小额境外收入亦被查

浙江居民陈某某因境外虚拟货币交易收益未申报被查。尽管单笔收益金额不大,但累计多年未申报,最终补缴税款及滞纳金12.72万元。税务部门强调:“无论收入高低,只要属于应税范围,均需依法申报。”

趋势总结:

重点人群:持有境外金融账户(尤其是高净值人群)、境外上市公司股东、跨境劳务收入者。

检查手段:结合CRS信息、外汇数据、企业股权架构穿透分析,实施“精准监管”。

政策导向:2025年起,湖北、山东、浙江、上海等地已同步开展专项检查,预计全国范围内监管将更趋严格。

三、收入申报全攻略:哪些收入要纳税?怎么算?

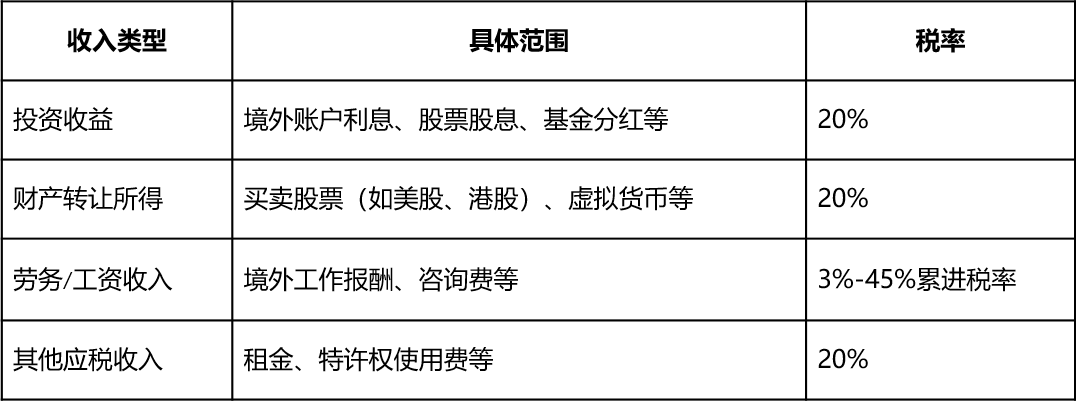

(一)应税收入类型及税率

(二)申报步骤

第一步:盘点账户:列出所有境外银行账户、证券账户、信托账户等,获取对账单;

第二步:联系开户银行和/或境外金融服务机构(如券商)等,获取交易明细资料;

第三步:梳理应税资料和应税收入:根据收入类型汇总各类收入,包括综合所得、利息、股息、财产转让所得等;

第四步:判断纳税义务:根据所得来源地规则和税收居民身份判断是否属于中国应税范围;

第五步:梳理可税前扣除的成本费用,及境外已纳税证明资料等;

第六步:计算和确认应纳税所得额;

第七步;六月底前在个税APP或者网页版自然人个税申报系统填报;

第八步:组织资金缴税。

(三)注意事项

申报时间:次年3月1日-6月30日(综合所得);

抵免政策:境外已缴税款可抵免,需提供完税凭证;

滞纳金风险:逾期每日加收万分之五。

四、争议:境外股票买卖如何征税

个人转让境内A股二级市场股票免征个人所得税,但限售股(如股改限售股、新股限售股等)转让需按“财产转让所得”缴纳20%个税。中国居民个人从境外股票市场转让所得应按财产转让所得缴纳20%个人所得税,根据《个人所得税法》第六条第(五)项:“财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。”但目前税法对境外财产原值和合理费用的规定还不甚明确。

另外,对于个人买卖境外股票是按笔计算,还是按月或者按年计算也没有明确规则,容易引发争议。

五、专业服务:我们能为您做什么?

面对复杂的境外收入申报问题,专业团队的介入可有效降低风险,避免因操作不当引发法律后果。我们提供以下全流程服务:

(一)税务合规自查

梳理境外账户及收入明细,制作《境外所得自查清单》;

分析所得来源地、纳税年度、境外已纳税额,评估合规风险;

制定个性化补税方案,优化税收抵免策略。

(二)纳税申报辅导

代理填报个税APP境外所得申报表,确保数据准确;

协助准备境外完税凭证、金融对账单等资料,应对税务机关核查;

针对争议问题(如股票原值计算),提供专业法律意见书/陈述申辩意见。

(三)税务检查应对

收到风险提醒后,代您与税务机关沟通,争取“提示提醒-督促整改”的柔性处理方式;

对稽查案件,提供陈述申辩、听证等专业支持,避免升级为行政处罚。

(四)争议解决代理

对税务机关的处理决定有异议的,代理行政复议或行政诉讼,提供诉讼策略制定与执行。

结语:主动合规是唯一出路

在CRS与大数据监管的双重压力下,境外收入的“隐秘性”已成为历史。接到税务机关通知,既是监管警示,也是自查补救的窗口期。拖延或侥幸心理只会导致滞纳金累加、风险升级,甚至面临刑事指控(《税收征收管理法》第六十三条明确偷税最高可处5倍罚款及刑事责任)。

建议您立即行动:全面整理境外账户收支明细及收入凭证,在限期内完成申报补税;同时,结合自身资产布局制定长期税务规划,通过优化跨境资产架构、合理运用税收政策等方式,建立境外收入申报的常态化合规机制。税务透明化时代,唯有主动落实合规义务、前瞻布局税务策略,才能全方位守护财富安全。

版权说明

本文为明税研究中心原创内容,需要转载请联系我们,关注【明税】订阅更多内容。

明税公众号

回到顶部